こんにちは!

一般社団法人足立事務所、代表・司法書士の足立です。

前回は、相続税の「相続時精算課税制度」による計算方法のお話ししました。

(前回のブログ)

今回は具体例で見ていきましょう

Aさんはお祖母ちゃんから2110万円の贈与を受けました。

この場合、Aさんはまず「暦年課税」か「相続時精算課税」かを選択できます。

もし「暦年課税」だったら~

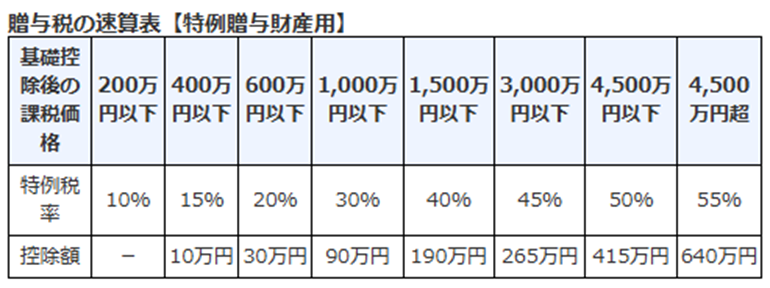

2110万 ― 110万(基礎控除) = 2000万

2000万 × 45%(下記参照) = 900万

900万 ― 265万(下記参照) = 635万(贈与税)💦

高いですね(-_-;)

では、「相続時精算課税制度」を選択したら~

2110万-110万(基礎控除)-2500万(特別控除)= 課税対象なし

贈与をしたときには、税金はゼロということになります。

そして、お祖母ちゃんにご相続が発生したときに贈与財産が相続財産に加算されます。

次回は相続時のお祖母ちゃんの保有財産状況を2つのケース別に見てみましょう。

当事務所では、ご相続の生前対策や手続など、お客様に応じてサポートいたします。